22萬條網民意見助推打造"完美方案"

|

個稅改革牽動民心。來自中國人大網的數據顯示,截至5月17日,已經提交的個稅修正意見超過22萬條,創人大單項立法征求意見數之最。與此同時,在各大門戶網站、論壇、微博上關于個稅修正案的討論熱度不減。

個稅免征額能否提至5000元?個稅設置能否實現地區、家庭差異化?個稅能否實現動態化征收?眾多網民各抒己見,多位專家建言獻策,積極助推打造一個“科學合理、百姓滿意”的“完美方案”。

個稅免征額能否提至5000元?

從目前各方反映的意見看,個稅免征額能否提到更高的水平是人們關注的焦點之一。記者查閱部分門戶網站、論壇、微博發現,對于草案中將個稅免征額設定為每月3000元,不少人有不同意見。

網名為“生活不容易”的網友說,盡管每月能夠掙到3000多元,但是除掉每個月1500多元房租、1000多元生活費,還有什么能力去談未來?每年剩余的錢,不夠在北京買一平方米房子!如果說要保障低收入人群收入的話,自己也應該在保障之列。

北京市民賈成則表示,去年以來,全國幾乎所有省份都調整了最低工資標準,北京的最低工資標準達到了每月1160元,如果個稅免征額為3000元,那么很可能在工地上工作的農民工都在個稅納稅者之列。

記者多方采訪的情況也顯示,人們普遍感覺,當前通脹壓力較大、生活成本上升較快,以自己現有收入水平不應當處在繳納個人所得稅的行列,目前個稅免征額偏低,希望將免征額提高到4000元或者5000元。

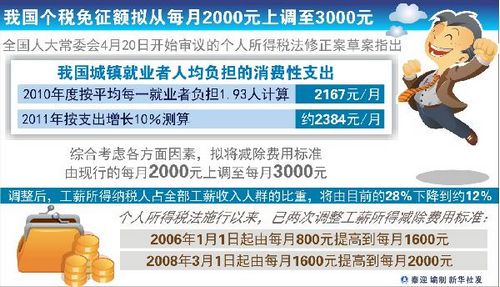

此前,財政部相關負責人曾表示,免征額的設定是為了體現居民基本生活費用不納稅的原則,2011年按照城鎮就業者人均負擔的消費性支出增長10%測算,約為2384元每月,綜合考慮各方因素,草案擬將減除費用標準定為每月3000元。

對此,中國人民大學教授安體富指出,免征額主要是為了解決勞動力再生產的問題,3000元的免征額是按照國家統計局公布的人均消費支出經過科學計算得來的,具備科學性。“個體之間的經濟狀況差別很大,按照全國的平均水平來計算是比較可取的。”

也有專家認為,個稅免征額的設置應有一定前瞻性,讓中低收入群體在通脹壓力增加的背景下依然能夠“保障生活”。根據物價走勢,個稅免征額如上調至3000元,三年內將可能被城鎮居民實際消費性支出超過。屆時,個稅免征額將再度面臨上調壓力。

|

個稅調整能否體現地域、家庭差異化?

個稅調整如何更好體現地域、家庭差異化是各方關注的另一個焦點。

網名為“藍天白”的網友說,在沿海和西北內陸、在一線城市和二、三線城市、在城市和農村,3000元對老百姓的概念完全不同,對3000多元工資征稅給老百姓造成的負擔是不一樣的,但這在個稅改革中卻沒有體現出來。

賈成說,每個家庭中,由于就業人數和被供養人數比例有很大出入,草案對此采取一刀切的做法并不能減輕那些被供養人數多、經濟困難家庭的經濟負擔,不利于社會公平。

不少人士認為,各個地方的人均收入水平、人均消費支出水平、房價等都存在很大差別,應當在征收個稅時進行差別對待。

對此,安體富指出,如果考慮到地區的差異,可能會出現富裕地方的免征額要高于欠發達地區,假如同一個人在貧富兩地同時都有工作并且工資水平相差不多,那他在欠發達地方征收的個稅反而更多,不利于人才流向欠發達地區。“可以采取‘就高不就低’的原則,按照富裕地方的個稅免征額設定國家統一的免征標準。”

在體現家庭差異方面,財政部、國家稅務總局有關負責人此前表示,我國個人所得稅在確定工薪所得減除費用標準時,已經考慮了納稅人的家庭負擔因素。比如,此次調整減除費用標準就是按照每一就業者供養1.93人,測算就業者負擔的平均費用支出水平。

國家稅務總局科研所所長劉佐說,據財政部測算,如個稅修正案草案通過,88%的工薪收入者的工薪收入都不用納稅,納稅面似乎偏小了一些。至于高收入者多納稅,是理所當然的,因為個稅的主要功能之一就是調節高收入。征收個稅時應考慮不同家庭的差別,但在我國個稅實行分項征收制的情況下難以操作。所以,必須盡快實行綜合征收與分項征收結合的征稅制度。在此之前,可采取適當增加稅前扣除、調整稅率等應急措施,以適當減輕稅負。

個稅能否實現動態化征收?

網民“小東東”說,免征額和稅率的設置應該“指數化”,比如與CPI增幅、房價漲幅、人均可支配收入增長、人均消費支出、經濟增長速度、財政收入增長速度等指標掛鉤,一旦這些指標在一段時間內出現變化,免征額和稅率就應當有所體現。這一觀點頗具代表性。

記者采訪發現,對個稅標準實行動態化確定、對個稅征收實行動態跟蹤是不少人的心聲。然而,這是否具有現實可行性?

安體富認為,可以將免征額“指數化”,根據物價等相關因素的漲幅,3-5年自動調整一次。應當建立直接面向納稅人的稅收征管機制,首先要建立個人永久稅號;二是要收入貨幣化;三是要加強現金管理,全面實行銀行轉賬結算。

“但最根本的是要實行銀行、海關、公安機關、金融機構、稅務部門的網絡互聯,這樣才能全面掌握高收入群體的收入情況。”安體富說。

劉佐坦言,目前個稅由地方稅務局征收,不同地區的地方稅務局無隸屬關系,加之個稅收入由中央與地方分享,所以無法將一個納稅人來自各地的不同所得綜合計算,源泉扣繳,年終匯算清繳。要解決上述問題,就必須實行相應的管理體制改革。

此外,一些專家則指出,目前我國個稅征收系統不完備、社會的流動性很大。今后應當將所有收入和支出都與身份證號碼連起來,無論是銀行“走”的還是現金來的,所有收入和支出必須要憑身份證,把這個制度建立起來,對個稅進行動態征收也就打下了基礎。

與此同時,也有專家認為個稅免征額動態化征收,可能會對征稅造成較大困難,而且不利于大眾建立明確的預期,不利于稅制的穩定。